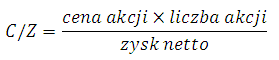

Cena do zysku netto:

Obrazuje stopień niedowartościowania / przewartościowania ceny akcji w stosunku do

zysku generowanego przez spółkę. Wartość C/Z jest równa liczbie lat jakie muszą

upłynąć, aby zysk spółki był równy zainwestowanemu kapitałowi. (przy założeniu

stałych zysków). Spółki z relatywnie niskim C/Z mają większy potencjał wzrostu

(są niedowartościowane przez rynek) niż te z wysokim, dlatego są dobrą

inwestycją długoterminową. Im spółka jest stabilniejsza jako firma, tym większe

C/Z potrafi utrzymać (wysokie C/Z oznacza wysokie oczekiwania co do zysku ze

strony inwestorów i tylko najlepsze spółki potrafią tym oczekiwaniom sprostać),

dlatego stabilne spółki ciężko kupić przy niskim wskaźniku C/Z.

Wzór:

Przykład:

I.

Przykład:

I. Spółka A ma wskaźnik C/Z równy 4, a spółka B 10. Oznacza to, że inwestując w

spółkę A musimy poczekać 4 lata, żeby zarobiła dla nas tyle ile za nią

zapłaciliśmy. W przypadku spółki B, musimy poczekać, aż 10 lat.

II. Spółka A z branży paliwowej ma C/Z równą 4. Średnie C/Z branży paliwowej to

6, a średnie C/Z całego rynku to 8. Oznacza to, że branża paliwowa jest

niedowartościowana względem szerokiego rynku (ma potencjał wzrostu), a na

dodatek spółka A jest niedowartościowana względem swojej branży (podwójny

potencjał wzrostu).

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka więcej traci

niż zarabia.

Strategia inwestycyjna:

Spółki mające C/Z w granicach (0-7) są uznawane za niedowartościowane, czyli

są dobrymi inwestycjami długoterminowymi (kiedyś rynek musi zauważyć swoje

niedowartościowanie i skorygować cenę).

Warto porównać wskaźnik spółki z branżą oraz szerokim rynkiem, aby sprawdzić

stopień niedowartościowania / przewartościowania, gdyż w zależności od branży 8

może być wysokim poziomem, a 10 niskim.

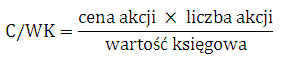

Cena do wartości księgowej:

Obrazuje stopień niedowartościowania / przewartościowania ceny akcji w stosunku

do niezadłużonych aktywów spółki. Teoretycznie (gdyby rynek był efektywny)

wskaźnik dla każdej spółki powinien wynosić 1. Oznaczałoby to sytuację, w której

spółka na giełdzie jest wyceniana tak samo jak jej wartość księgowa. Wysokie

C/WK może oznaczać, że wymagania co do powiększenia majątku spółki są wysokie,

niskie, że nie ma presji na powiększanie aktywów. C/WK ma tą przewagę nad C/Z,

że zysk może się zmieniać dość dynamicznie (zysk w jednym roku wcale nie

oznacza, że za rok nie będzie straty). Wartość księgowa zmienia się znacznie

wolniej od zysku, co zapewnia mniejsze wahania wskaźnika.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma więcej

długów niż aktywów.

Strategia inwestycyjna:

Spółki posiadające C/WK mniejsze od 1 są uznawane za niedowartościowane (mają

potencjał wzrostu w długim terminie). Spółki powyżej 1,5-3 są uznawane za

przewartościowane. Jednak granica przewartościowania zależy w dużym stopniu od

branży, gdyż np. ciężko porównywać wskaźniki spółki informatycznej i

produkcyjnej. (Spółka informatyczna może wygenerować takim sam zysk jak

produkcyjna przy znacznie mniejszym majątku. Nie potrzebuje ona wielkich hal

produkcyjnych itp.). Dlatego aby poprawnie określić wartość w oparciu o C/WK

zawsze należy porównać ze wskaźnikiem dla aktualnej branży i szerokim rynkiem.

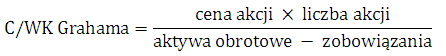

Cena do wartości księgowej Grahama:

Wskaźnik wprowadzony prze nauczyciela Warrena Buffeta, Benjamina Grahama. Mierzy

to samo co klasyczna C/WK, jednak zachowując margines bezpieczeństwa. Klasyczna

C/WK obliczała na ile giełda wycenia każdą złotówkę niezadłużonych aktywów. C/WK

Grahama zamiast aktywów korzysta tylko z aktywów krótkoterminowych (a więc

milcząco zakłada, że aktywa trwałe są zerowe). Aktywa trwałe nigdy nie są

zerowe, ale idea wskaźnika jest taka, że skoro jakaś spółka jest

niedowartościowana biorąc pod uwagę tylko jej aktywa obrotowe, to już na pewno i

to znacznie bardziej jest niedowartościowana gdybyśmy zmierzyli klasyczne C/WK.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma więcej

zobowiązań niż aktywów obrotowych.

Strategia inwestycyjna:

W ogólności C/WK Grahama przyjmuj wartości większe niż klasyczne C/WK dla danej

spółki. Oczywiście najlepszą sytuacją jest C/WK Grahama < 1, ale taka sytuacja

zdarza się dość rzadko, a nawet gdy wystąpi trzeba być ostrożnym i sprawdzić

pozostałe wskaźniki. Nawet gdy C/WK Graham przyjmuje wartości ujemne nie oznacza

to jeszcze, że spółka jest skazana na porażkę. Np. spółki posiadające bardzo

duży stosunek aktywów aktywów trwałych do obrotowych prawie zawsze mają C/WK

Graham < 0. Dlatego ten wskaźnik powinien stanowić uzupełnienie wyszukiwania, a

nie jego trzon. Szukając wartości granicznej niedowartościowania /

przewartościowania zawsze należy porównać spółkę do średniej z branży i

szerokiego rynku.

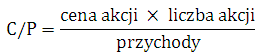

Cena do przychodów:

Jest to wskaźnik wartości rynkowej mierzący niedowartościowanie /

przewartościowanie spółki jako stosunek ceny rynkowej do przychodów. Jest on

zamiennikiem wskaźnika C/Z. Wykorzystuje się go głównie do porównań spółek,

które nie generują regularnych zysków lub generują straty. (ujemne C/Z nie

niesie zbyt wielu cennych informacji). Przychody natomiast są zwykle bardziej

regularne i tylko w wyjątkowych wypadkach mogą być ujemne.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma ujemne

przychody. Jest to możliwe przypadku spółek typu fundusze inwestycyjne itp.

gdzie przychód nie jest generowany ze sprzedaży, a z obrotu instrumentami

finansowymi.

Strategia inwestycyjna:

Spółki o relatywnie niskiej wartość C/P są dobrymi inwestycjami

długoterminowymi. Wysoki wskaźnik informuje o dużych oczekiwaniach co do

zysków i może się zdarzyć, że spółka nie podoła wygórowanym oczekiwaniom i

pomimo utrzymania przychodów na stałym poziomie, ceny zaczną spadać. Szukając

wartości granicznej niedowartościowania / przewartościowania zawsze należy

porównać spółkę do średniej z branży i szerokiego rynku.

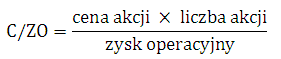

Cena do zysku operacyjnego:

Jest to wskaźnik wartości rynkowej mierzący niedowartościowanie /

przewartościowanie spółki jako stosunek ceny rynkowej do zysku operacyjnego. Jest on

zamiennikiem wskaźnika C/Z. Wykorzystuje się go głównie do porównań spółek,

które nie generują regularnych zysków netto lub generują straty netto (ujemne C/Z nie

niesie zbyt wielu cennych informacji). Zysk operacyjny jest wartością pośrednią

pomiędzy przychodami, a zyskiem netto.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma ujemny

zysk operacyjny.

Strategia inwestycyjna:

Spółki o relatywnie niskiej wartość

C/ZO są dobrymi inwestycjami

długoterminowymi. Wysoki wskaźnik informuje o dużych oczekiwaniach co do

zysków i może się zdarzyć, że spółka nie podoła wygórowanym oczekiwaniom i

pomimo utrzymania przychodów na stałym poziomie, ceny zaczną spadać. Szukając

wartości granicznej niedowartościowania / przewartościowania zawsze należy

porównać spółkę do średniej z branży i szerokiego rynku.

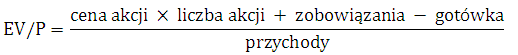

Enterprise value (wartość przedsiębiorstwa) do przychodów:

Wskaźnik analogiczny do C/P, a więc mierzący stosunek wartości rynkowej do

realnej, jednak tutaj zamiast zwykłej ceny akcji, brane są pod uwagę także

zobowiązania i posiadana gotówka. Idea jest taka, że na wartość przedsiębiorstwa

wpływa nie tylko kapitalizacja (czyli wartość wszystkich akcji według ceny

giełdowej). Trzeba uwzględnić również wszelkie długi (zobowiązania), które

posiada spółka, oraz gotówkę, którą może przeznaczyć np. na spłatę zobowiązań

(stąd znak minus).

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma ujemne

przychody. Jest to możliwe przypadku spółek typu fundusze inwestycyjne itp.

gdzie przychód nie jest generowany ze sprzedaży, a z obrotu instrumentami

finansowymi.

Strategia inwestycyjna:

Spółki o relatywnie niskiej wartość EV/P są dobrymi inwestycjami

długoterminowymi. Wysoki wskaźnik informuje o dużych oczekiwaniach co do

przychodu i może się zdarzyć, że spółka nie podoła wygórowanym oczekiwaniom i

pomimo utrzymania przychodów na stałym poziomie, ceny zaczną spadać. Szukając

wartości granicznej niedowartościowania / przewartościowania zawsze należy

porównać spółkę do średniej z branży i szerokiego rynku.

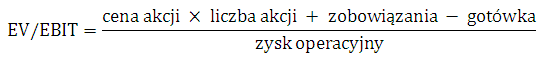

Enterprise value (wartość przedsiębiorstwa) do zysku operacyjnego:

Wskaźnik analogiczny do C/ZO, a więc mierzący stosunek wartości rynkowej do

realnej, jednak tutaj zamiast zwykłej ceny akcji, brane są pod uwagę także

zobowiązania i posiadana gotówka. Idea jest taka, że na wartość przedsiębiorstwa

wpływa nie tylko kapitalizacja (czyli wartość wszystkich akcji według ceny

giełdowej). Trzeba uwzględnić również wszelkie długi (zobowiązania), które

posiada spółka, oraz gotówkę, którą może przeznaczyć np. na spłatę zobowiązań

(stąd znak minus).

Wzór:

Pożądana wartość:

Pożądana wartość:

jak najmniejsza, ale dodatnia. Wartości ujemne oznaczają, że spółka ma ujemny

zysk operacyjny.

Strategia inwestycyjna:

Spółki o relatywnie niskiej wartość EV/EBIT są dobrymi inwestycjami

długoterminowymi. Wysoki wskaźnik informuje o dużych oczekiwaniach co do

zysków i może się zdarzyć, że spółka nie podoła wygórowanym oczekiwaniom i

pomimo utrzymania przychodów na stałym poziomie, ceny zaczną spadać. Szukając

wartości granicznej niedowartościowania / przewartościowania zawsze należy

porównać spółkę do średniej z branży i szerokiego rynku.

|

Prowadź swój własny portfel inwestycyjny. Oglądaj poczynania innych inwestorów. Wejdź do nowej sekcji "Gra giełdowa" w menu głównym.

| jaroslawnowak1_bosmies | 22,05% | 58,20% |

| EnemyofGod_LONG2 | 28,18% | 59,02% |

| walczakos_portfel1 | 23,93% | 52,90% |

| Krzyrzak_Amarozzo2 | 19,75% | 56,21% |

| jadd6006917_wzrostDywidendy | 17,20% | 60,34% |

| piotro_Boss | 8,04% | 55,73% |

| piotrsmuda_real | 26,11% | 57,75% |

| wredny1000000_przecenione | 21,97% | 54,94% |

| michalpo_1 | 4,81% | 53,64% |

| kondor_akcje | 16,91% | 55,43% |

Pełna lista portfeli

| ASB | 28 Paź 2024 | 19 zł | +63.7% |

| SKH | 25 Paź 2024 | 20.9 zł | +53.1% |

| PKN | 24 Paź 2024 | 53.08 zł | +60.1% |

| MFO | 22 Paź 2024 | 24 zł | +105.4% |

| CTX | 8 Paź 2024 | 73 zł | +75.2% |

| CRJ | 26 Wrz 2024 | 368 zł | +56.4% |

| 11B | 23 Wrz 2024 | 335 zł | +85.7% |

| LPP | 19 Sie 2024 | 14790 zł | +52.1% |

| CAR | 31 Lip 2024 | 493.5 zł | +67.3% |

| APR | 31 Lip 2024 | 21.75 zł | +66.9% |

|