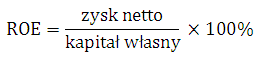

Return on equity (zwrot z kapitału własnego):

Jeden z najpopularniejszych wskaźników analizy fundamentalnej. Wykorzystywany

przez samego Warrena Buffeta. Wskaźnik ten bada jak dobrze spółka potrafi

wykorzystać swój kapitał do zarabiania.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak największa. Optymalna to ok. 10%-15% (większe ROE może być trudne do

utrzymania).

Strategia inwestycyjna:

Oczywiście najlepszą wartością dla ROE jest kilkadziesiąt %. Jednak należy

uważać, gdyż bardzo wysoka rentowność jest zwykle trudna do utrzymania przez

dłuższy czas i często bardziej cenione jest 10% utrzymywane przez kilka lat niż

jednorazowy skok na 30%. Dlatego zawsze warto zwrócić uwagę, na wykres

historycznego ROE oraz porównać go z ROE dla branży i szerokiego rynku.

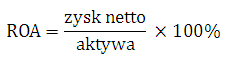

Return on assets (zwrot z aktywów):

Wskaźnik bardzo podobny do ROE. Różnica polega na tym, że w ROE sprawdzamy jak

dobrze potrafi zarabiać każda złotówka należąca do firmy (niezadłużona),

natomiast ROA mierzy jak dobrze potrafi zarabiać każda złotówka zainwestowana w

firmę (niezależnie od tego czy jest niezadłużona czy też pochodzi z pożyczki).

ROA (jeśli jest dodatnie) jest mniejsze od ROE, gdyż aktywa są zawsze większe od

kapitału własnego.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak największa. Optymalna to ok. 10%(większe ROA może być trudne do

utrzymania).

Strategia inwestycyjna:

Oczywiście najlepszą wartością dla ROA jest kilkadziesiąt %. Jednak należy

uważać, gdyż bardzo wysoka rentowność jest zwykle trudna do utrzymania przez

dłuższy czas i często bardziej cenione jest 10% utrzymywane przez kilka lat niż

jednorazowy skok na 30%. Dlatego zawsze warto zwrócić uwagę, na wykres

historycznego ROA oraz porównać go z ROA dla branży i szerokiego rynku.

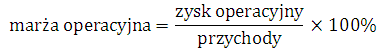

marża operacyjna:

Mierzy stosunek zysku operacyjnego do przychodów. Zysk operacyjny to przychody

pomniejszone o różnego rodzaju koszty takie jak: koszty wytworzenia produktów,

koszty zarządu, koszty sprzedaży, koszty operacyjne. Innymi słowy marża

operacyjna informuje nas jaki procent z przychodów pozostaje w kasie

po odliczeniu ww kosztów. Wysoka marża cechuje zwykle firmy z wyrobioną marką,

które mogą sprzedawać swoje produkty znacznie powyżej kosztów produkcyjnych.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak największa, jednak podobnie jak w przypadku rentowności, kluczem jest nie

tyle wysoki poziom sam w sobie, co utrzymanie stabilności na wysokim poziomie.

Strategia inwestycyjna:

Szukamy spółek z wysoką marżą, czyli od kilkunastu do kilkudziesięciu procent w

zależności od branży (zawsze porównaj z branżą i szerokim rynkiem), które w

dodatku potrafią utrzymać marżę na wysokim poziomie przez ostatnie kilka lat

(sprawdzamy na wykresie historycznym marży).

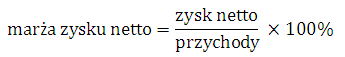

marża zysku netto:

Mierzy stosunek zysku netto do przychodów. Zysk netto to nic innego jak przychody

pomniejszone o wszystkie możliwe koszta i podatki. Innymi słowy marża

zysku netto informuje nas jaki procent z przychodów spółka dostaje jako czysty

zysk. Wysoka marża cechuje zwykle firmy z wyrobioną marką,

które mogą sprzedawać swoje produkty znacznie powyżej kosztów produkcyjnych.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak największa, jednak podobnie jak w przypadku rentowności, kluczem jest nie

tyle wysoki poziom sam w sobie, co utrzymanie stabilności na wysokim poziomie.

Strategia inwestycyjna:

Szukamy spółek z wysoką marżą, czyli od kilkunastu do kilkudziesięciu procent w

zależności od branży (zawsze porównaj z branżą i szerokim rynkiem), które w

dodatku potrafią utrzymać marżę na wysokim poziomie przez ostatnie kilka lat

(sprawdzamy na wykresie historycznym marży).

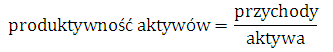

produktywność aktywów:

Wskaźnik ten pokazuje jak dobrze spółka wykorzystuje swoje aktywa do generowania przychodu.

Z dwóch spółek zawsze bardziej wartościowa jest ta, która dysponując takim samym kapitałem

potrafi zarobić więcej. Z dwóch spółek o takim smym wskaźniku produktywności bardziej wartościowa,

będzie spółka z większymi aktywami, gdyż ciężej jest zarobić np. 20% z 1 miliona zł niż 20% z 10 tys zł.

Wzór:

Pożądana wartość:

Pożądana wartość:

jak największa

Strategia inwestycyjna:

Warto wyszukiwać spółek z wysoką produktywnością. Wysoka wartośc tego wskaźnika to 2 i więcej. Spółki z produktywnością

w okolicach 1 są przeciętne, a w okolicach 0 słabe. Warto jednak poziom wskaźnika porównać z branżą danej spółki

i szerokim rynkiem, gdyż skala wartości wskaźnika będzie nieco inna np dla spółek informatycznych niż dla spółek produkcyjnych

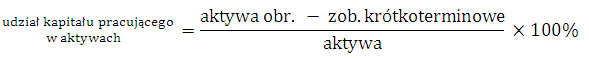

Udział kapitałów pracujących w aktywach:

Wskaźnik ten obrazuje potencjał spółki do generowania przychodów. Wartość wskaźnika powinna być jak

największa. Taka sytuacja oznacza, że spółka posiada dużo kapitałów pracujących ( niezadłużonego kapitału obrotowego )

przy stosunkowo niewielkiej ilości aktywów. Za wysoką wartość wskaźnika uznaje się wartości powyżej 30%.

(Wzrastanie wskaźnika to wartości znacznie przekraczających 30% może oznaczać, że spółka nie do końca wykorzystuje potencjał do zarabiania).

Najważniejsze jest jednak to, aby ten wskaźnik nie spadał poniżej 0%. Ujemny wskaźnik oznacza, iż spółka nie posiada kapitałów pracujących.

Oczywiście taka spółka też może zarabiać, ale jest to znacznie trudniejsze niż w przypadku spółek posiadających kapitały pracujące.

Wzór:

Pożądana wartość:

Pożądana wartość:

Lepiej zbyt dużo, niż zbyt mało, jednak optymalna wartość to ok 30%.

Ważne, aby wskaźnik nie spadł poniżej 0%.

Strategia inwestycyjna:

Jeśli szukamy spółek stabilnych ( o niezachwianej płynności ), a jednocześnie z dużym potencjałem do zwiększania zysków,

powinniśmy szukać spółek ze wskaźnikiem powyżej 10-20%. Jednak nie warto zbyt sztywno trzymać się tej zasady,

gdyż wiele zależy od branży, w której dział spółka, dlatego najważniejsze jest porównanie z tym samym wskaźnikiem obliczonym dla branży.

|

Prowadź swój własny portfel inwestycyjny. Oglądaj poczynania innych inwestorów. Wejdź do nowej sekcji "Gra giełdowa" w menu głównym.

| jaroslawnowak1_bosmies | 22,06% | 58,20% |

| EnemyofGod_LONG2 | 28,20% | 59,26% |

| walczakos_portfel1 | 23,95% | 53,08% |

| Krzyrzak_Amarozzo2 | 19,76% | 56,39% |

| jadd6006917_wzrostDywidendy | 17,21% | 60,34% |

| piotro_Boss | 8,04% | 55,73% |

| piotrsmuda_real | 26,12% | 57,75% |

| wredny1000000_przecenione | 21,98% | 54,94% |

| michalpo_1 | 4,81% | 53,64% |

| kondor_akcje | 16,92% | 55,64% |

Pełna lista portfeli

| ASB | 28 Paź 2024 | 19 zł | +63.7% |

| SKH | 25 Paź 2024 | 20.9 zł | +53.1% |

| PKN | 24 Paź 2024 | 53.08 zł | +60.1% |

| MFO | 22 Paź 2024 | 24 zł | +105.4% |

| CTX | 8 Paź 2024 | 73 zł | +75.2% |

| CRJ | 26 Wrz 2024 | 368 zł | +56.4% |

| 11B | 23 Wrz 2024 | 335 zł | +85.7% |

| LPP | 19 Sie 2024 | 14790 zł | +52.1% |

| CAR | 31 Lip 2024 | 493.5 zł | +67.3% |

| APR | 31 Lip 2024 | 21.75 zł | +66.9% |

|